降息发令枪响,黄金应声大涨!黄金LOF(164701)年内涨幅达8.41%,机构:降息周期建议择机配置黄金!

12月FOMC决议如期暂停加息、基准利率维持在5.25%-5.5%区间,重要的是鲍威尔释放了降息信号,FOMC点阵图预计2024年降息3次。往前看,从此前“需要数据说服其降息”的立场,慢慢转变到“只要数据允许就降息”,若增长、就业、通胀维持当前趋势,即可能开启降息周期,避免高利率持续加大经济衰退风险,市场预计最早3月可能开启本轮降息周期。

在释放鸽派信号后,美元指数及美债收益率均大幅下滑,黄金价格大幅飙升,COMEX黄金期货涨2.5%,现货黄金也同步大涨!

随着黄金价格的显著上涨,国内以黄金为主题的基金也在收益率方面显现增长态势,市场对黄金主题基金的关注度也在水涨船高。

近年来,黄金投资慢慢进入大众视野,加上近期金价的大涨导致黄金频频冲上热搜,另外股市的高波动和杀伤力也让越来越多的投资者关注到黄金这一重要的资产均衡配置标的。

此外,从日常消费的场景来看,金价的飙升,还带动了国内黄金零售及相关首饰价格的进一步上涨,在品牌溢价等加持下,部分黄金珠宝知名品牌的黄金饰品价格已经达到了600元/克上方,在市场人士看来,消费者“买涨不买跌”心态的加持下黄金批发企业和生成企业的周转率将得到较大提升。今年整体周转率比去年增长15%-20%,金价走势稳步攀升的背景下,消费者黄金投资的信心很足。

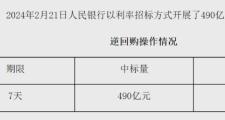

另外,黄金的一大买家就是各国央行。根据世界黄金协会的报告,今年前9个月,各国央行一直在增持黄金,这也是金价走高的催化剂。在今年前三个季度,全球各国央行总共购买了约800吨黄金,相比去年同期增长了14%。世界黄金协会的最新调查显示,有24%的央行计划在接下来的12个月里继续增加黄金储备。据中国人民银行最新公布的2023年统计数据,截至10月底,中国的黄金储备达到了7120万盎司,环比增加了74万盎司,标志着中国黄金储备已经连续第12个月增长。

短期降息预期强化,继续助力黄金涨势

周三晚间公布的美国11月核心PPI同比增速超预期放缓至2%,创近三年新低;PPI同比增0.9%,为6月以来最低。周四凌晨,FOMC公布12月利率决议,连续第三次按兵不动,公布的点阵图显示,本轮加息周期已完成,官员们预计2024年将降息75基点,2024年底的联邦基金利率为4.6%,大幅低于9月时预期的5.1%。随后鲍威尔在新闻发布会上称,尽管美联储不排除适当时候进一步加息的可能性,但已经在核心服务通胀方面看到合理的进展,相信利率可能已经达到或接近峰值。

虽然FOMC主席仍然措辞谨慎,拒绝宣告抗击通胀胜利,但联储会议已经开始讨论降息时间点的问题。在美联储释放鸽派信号的背景下,美元跳水,美股、美债、黄金拉升。后续来看,短期降息预期强化将继续助力黄金涨势。

通过历史数据,可以很明显看出在降息周期里国际金价都有较为明显的上涨趋势。所以,在明年可见的美元降息周期里,投资黄金将是一个确定性较高的方向。

机构认为,今年黄金的突破令上方空间已经打开,美国政策利率进入降息通道后会更加力挺金价中长期维持偏强趋势。

那么投资黄金有什么合适的产品呢?黄金的投资方式包括实物黄金、期货黄金、黄金股票等。如果要入手黄金资产,需要合理选购黄金品种,避免跟风追涨。如果不希望承担国内金价高溢价的风险,建议关注汇添富黄金及贵金属LOF(场内简称:黄金LOF,A:164701;C:018543)。黄金LOF直投海外实物黄金资产,相对国内实物黄金基金产品,这只产品不需要承担国内黄金价格的溢价。

截至12月12日,黄金LOF(164701)的年内净值增长率高达8.41%,在同类产品中涨幅靠前,这已经是连续两年净值上涨,过去6年中,除2021年外均录得正收益。

站在当前时点,机构认为,无论是从黄金的自身价值,还是资产配置角度,当前黄金仍然具备较高的配置价值,值得投资者重点关注。

华泰证券指出,未来5-10年,黄金可能是未来更好的财富储存介质!以美股、美债为核心的美国金融资产表现在过去两年出现了长期趋势的反转,华泰金工团队采用美国十年期国债利率模拟债券价格,使用标普500指数与债券模拟价格构建美国股债风险平价策略,该策略在2022年以来出现了显著回撤,最大回撤超过18%,与美国通胀水平(美国CPI价格指数)相比回撤超过了26%。这种情况与1972年至1982年间的情况有所类似。该情形如果持续,金融资产承载的财富或许会向实物资产转移,黄金将会成为更保值的财富储存介质。

黄金价格背后的核心驱动因素是通胀、美债利率和美元指数。黄金的每轮上涨中,背后的驱动因素并不相同。2021年至2022年6月,美国通胀快速上行,但黄金价格并没有出现大涨,这是因为美债利率和美元指数均在上行,黄金在多个因子共同作用下,呈现出了偏震荡的走势。2022年10月以后,随着美元指数的见顶,黄金迎来了相对流畅的上涨。由于通胀预期本身变化较慢,美元指数变化的背后是对货币政策的展望,因此美债利率目前是影响黄金走势的核心变量。明年美联储预计降息三次,美债利率将进入下行趋势,预计黄金价格也会出现上涨。建议择机配置黄金LOF(A:164701;C:018543)。

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读《基金合同》《招募说明书》《基金产品资料概要》等法律文件,了解基金的具体情况。汇添富黄金及贵金属证券投资基金(LOF)(以下简称“本基金”)由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。汇添富黄金及贵金属(QDII-LOF-FOF)自2011-08-31成立以来各年以及2023上半年业绩和基准分别为(%):-14/-17.21、4.53/8、-29.48/-29.51、-4.89/0.49、-14.26/-6.73、12.77/15.49、4.12/6.12、0.82/4.06、16.83/20.46、14.55/16.55、-8.18/-7.12、5.98/10.42、8.16/9.38。数据来源:基金各年年报和2023年中报,截至2023/6/30。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。